跨国并购案例?

跨国并购在一定意义上就是一种跨国收购,为了使企业在生产和资源上得到迅速的成长和扩大,很多企业在方法上选择跨国收购,也就是我们所说的跨国并购。

一、联想跨国并购案例

2004年12月8日,联想集团在北京宣布,以总价12。5亿美元的现金加股票收购IBMPC部门。协议内容包括联想获得IBMPC的台式机和笔记本的全球业务,以及原IBMPC的研发中心、制造工厂、全球的经销网络和服务中心,新联想在5年内无偿使用IBM及IBM-Think品牌,并永久保留使用全球著名商标Think的权利。介此收购,新联想一跃成为全球第三大PC厂商。

联想在付出6.5亿美元现金和价值6亿美元联想股票的同时,还承担了IBM5亿美元的净负债,来自于IBM对供应商的欠款,对PC厂商来说,只要保持交易就会滚动下去不必立即支付,对联想形成财务压力。但对于手头上只有4亿美元现金的联想,融资就是必须的了。在2005年3月24日,联想宣布获得一项6亿美元5年期的银团贷款,主要用作收购IBMPC业务。

收购后,联想集团的股权结构为:联想控股46%,IBM18。9%,公众流通股35。1%,其中IBM的股份为无投票权且3年内不得出售。为改善公司负债率高,化解财务风险,联想又在2005年3月31日,引进了三大战略投资者,德克萨斯太平洋集团(TexasPacificGroup)、泛大西洋集团(GeneralAtlantic)、新桥投资集团(NewbridgeCapitalLLC)分别出资2亿美元、1亿美元、5000万美元,共3。5亿美元用于收购IBMPC业务之用。

引入三大战略投资者之后,联想收购IBMPC业务的现金和股票也发生了变化,改为8亿美元现金和4。5亿美元的股票。联想的股权也随之发生了变化。联想控股持有27%,公众股为35%,职工股为15%,IBM持有13%,三大战略投资者持有10%(3。5亿美元获得,7年后,联想或优先股持有人可随时赎回)。三大战略投资者入股后,不仅改善了公司的现金流、更优化了公司的股权结构。

二、联想集团并购IBM PC业务带来的效应

联想集团并购IBM PC业务是联想集团发展史上的一大转折点。按照并购分类的理论,联想集团此次并购属于横向并购,可以带来规模经济效应、管理协同效应、资源配置效应、科技进步效应等等。

企业合并并购优缺点的案例分析?

企业合并并购的优缺点可以通过案例分析来进行具体分析。以下是一个案例分析:

案例:公司A与公司B的合并并购

优点:

1.扩大市场份额:公司A与公司B合并后,可以整合两家公司的资源和客户群体,进一步扩大市场份额,提高市场竞争力。

2.资源整合:合并后,公司A与公司B可以共享资源,包括人力资源、技术、设备等,提高资源利用效率,降低成本。

3.提高创新能力:合并后,两家公司的创新能力可以相互融合,共同研发新产品或服务,提高市场竞争力。

4.强化品牌影响力:合并后的公司可以整合品牌形象和市场推广策略,提升品牌影响力和市场知名度。

缺点:

1.整合困难:合并并购过程中,可能面临文化差异、组织结构调整等问题,导致整合困难,影响业务运营。

2.风险承担:合并并购涉及到一定的风险,包括财务风险、法律风险等。如果风险评估不充分,可能导致合并并购失败或带来不良后果。

3.管理层冲突:合并并购后,两家公司的管理层可能存在冲突,包括权力分配、决策权等问题,影响合并后的公司运营和发展。

4.市场反应:合并并购可能引起市场的不稳定和不确定性,投资者和客户对合并后的公司可能产生疑虑,影响股价和市场表现。

需要注意的是,每个案例都有其特定的情况和结果,优缺点的具体分析也会因情况而异。在实际操作中,企业需要进行充分的尽职调查和风险评估,以确保合并并购的成功和效益最大化。

重组组合法创新例子?

组合创造法是指将两种或两种以上的学说、技术或产品的一部分进行适当的叠加和组合, 以形成新学说、新技术或新产品的发明创造方法。组合的思维基础是联想思维,因此通常又称为理想组合。

在发明创造领域,组合原理有着广阔的用武之地。在大学生的发明创造活动中,组合原理属于应用最多、效果最好的发明创造原理之一。

一、 主体附加(主体舔加)

例子:

1、 摩托罗拉公司70年前生产收音机,并濒临破产,后来他们把收音机的体积缩小并装在汽车上,因此获得成功。

2、 照相机加闪光灯

3、 录象机加遥控器

4、 汽车加里程表

dna重组技术应用实例?

医药行业

包括活性多肽、蛋白质和疫苗的生产,疾病发生机理、诊断和治疗新基因的分离以及环境监测与净化。胰岛素、人的生长激素、人的胸腺激素α-1、人的干扰素、牛的生长激素、乙型肝炎病毒抗原和口蹄疫病毒抗原等在基因重组技术中的应用大大促进了医学的发展。

发酵工业

用大肠杆菌生产人的生长激素释放抑制因子是第一个成功的实例。在9升细菌培养液中这种激素的产量等于从大约50万头羊的脑中提取得到的量。这是把人工合成的基因连接到小型多拷贝质粒pBR322上,并利用乳糖操纵子β-半乳糖苷酶基因的高效率启动子,构成新的杂种质粒而实现的。

利用遗传工程手段还可以提高微生物本身所产生的酶的产量。例如可以把大肠杆菌连接酶的产量提高500倍。

动植物育种和基因治疗

已经有一些研究工作明确地预示着重组DNA技术在这些方面的潜力。例如把来自兔的β-血红蛋白基因注射到小鼠受精卵的核内,再将这种受精卵放回到小鼠输卵管内使它发育,在生下来的小鼠的肝细胞中发现有兔的β-血红蛋白基因和兔的β-血红蛋白。

还有人把包括小鼠的金属巯基组氨酸三甲基内盐I(metallothioneine I)基因的启动子及大鼠生长激素结构基因的DNA片段注射进小鼠受精卵的前核中,由此发育得来的一部分小鼠由于带有可表达的大鼠生长激素基因,所以明显地比对照鼠长得大。这些实验结果为基因治疗展现了可喜的前景。

固氮的功能涉及17个基因,分属7个操纵子,现在已能把它们全部引入酵母菌,而且能正常地复制,不过还没有能使这些基因表达。改造玉米胚乳蛋白质而使人畜营养必需的赖氨酸和色氨酸成分增加的工作也在着手进行。大豆的基因已能通过Ti质粒引入向日葵。因此,可以预期随着时间的推移在能源、农业、食品生产、工业化学和药品制造等方面都将会取得巨大的成果。

借壳上市成功的案例有哪些?

强生集团由上海出租汽车公司改制而成,拥有较大的优质资产和投资项目。强生集团充分利用控股的上市于公司--浦东强生的壳资源,通过三次配股集资,先后将集团下属的第二和第五分公司注入到浦东强生之中,从而完成厂集团借壳上市的目的。

借壳上市的一般做法是:

第一步,集团公司先剥离一块优质资产上市;

第二步,通过上市公司大比例的配股筹集资金,将集团公司的重点项目注入到上市公司中去;

第三步,再通过配股将集团公司的非重点项目注入进上市公司,实现借壳上市。

2014年3月17日,金丰投资发布公告宣布,拟通过资产置换和发行股份购买方式进行资产重组,拟注入资产为上海绿地集团100%股权,预估值达655亿元。这也就意味着,绿地集团终于成功借壳

近几年并购案例?

1 近几年有不少并购案例发生。

2 原因主要是企业之间合并和收购的潮流逐渐兴起,一些企业为了寻求成长和发展,选择通过并购来扩大规模、增加品类或进入新领域。

此外,随着经济全球化的加剧,跨国并购的案例也不断增多。

3 近几年比较知名的并购案例有:2016年迪士尼收购21世纪福克斯;2017年阿里巴巴以157亿美元入股菜鸟网络;2018年百度以198亿港元收购凤凰网旗下核心业务等。

这些案例都对相关行业产生了重要的影响和推动。

有因为近几年以来,全球并购案例屡见不鲜,主要原因包括全球化的进一步加深、市场的更多竞争、企业战略发展需要等等。

近几年全球范围内的大型并购案例频频出现,比如2019年美国苹果公司收购英国芯片设计公司Dialog Semiconductor的案例、2018年中国长城汽车收购德国8ATransmission的案例、2017年英国人寿保险集团收购美国恒大德宝汽车金融等。

每个案例都有着不同的背景和原因,但综合看来,企业为了在市场竞争中更具优势,以及战略发展等方面的需要,选择并购等方式来扩大自身规模,提升市场地位。

1 有很多。

2 随着全球化的加快和市场竞争的加剧,越来越多的公司选择通过并购来实现规模和效益的提升。

例如,2019年,英国石油公司BP以107亿美元收购美国独立石油和天然气公司BHP,这是能源领域有史以来最大的一笔并购案例之一。

3 同时,不少科技公司也通过并购来增强核心竞争力和扩大市场份额,如谷歌收购Fitbit、微软收购GitHub等。

可以看出,并购已经成为企业发展的重要战略之一,未来还将有更多的并购案例出现。

近几年出现了很多并购案例。

其中比较著名的有AT&T和时代华纳的并购、迪士尼和福克斯的并购、苹果收购Beats等。

这些并购案例都说明了企业间合并、收购的趋势越来越明显。

其中,AT&T和时代华纳的并购是为了更好地整合内容和分销业务,使其能够更好地与互联网电视竞争;迪士尼和福克斯的并购,在内容、媒体和公园等业务上可以实现更大的规模和节约成本;苹果收购Beats则是为了进一步扩大苹果在音乐和配件市场上的影响。

并购能够带来较快的成长和规模效益,并且能够推动市场上企业间的竞争和合作,但同时也可能面临反垄断和合并难度等问题。

1 频繁发生。

2 原因是随着市场竞争日益激烈和全球化的趋势不断加速,企业为了获取更多的市场份额、技术和资金等资源,通过合并收购其他企业来实现快速扩张。

3 近几年来,最具代表性的并购案例包括:2015年恒大收购云南能源、2016年阿里巴巴收购天猫、2017年万科收购深圳地王等,并购案例数量和规模都在不断上升。

随着经济全球化的加速,未来并购案例仍将持续增加。

你好,1. 微软收购GitHub:2018年6月,微软以75亿美元的价格收购了全球最大的开源代码库GitHub。

2. 摩根大通收购WePay:2017年,摩根大通以2.5亿美元的价格收购了WePay,这是一家在线支付平台,并将其整合到了自己的支付服务中。

3. 百度收购raven tech:2017年,百度以2亿美元的价格收购了智能语音技术公司raven tech,加强了其语音搜索和智能家居领域的竞争力。

4. 阿里巴巴收购盒马鲜生:2017年,阿里巴巴以20亿美元的价格收购了盒马鲜生,这是一家新零售连锁超市,并将其作为阿里巴巴新零售战略的重要组成部分。

5. 中国移动收购中国电信:2015年,中国移动以1760亿人民币的价格收购了中国电信,成为了中国最大的通信运营商。

近几年有很多并购案例。

因为随着全球化的不断深入发展,各个行业的竞争也越来越激烈,企业通过并购来增强自身的实力,提高竞争力已经成为了一个常见的现象。

例如,2019年通用电气公司把生物制药业务出售给了达维生物科技,交易金额高达218亿美元。

这项交易对于通用电气来说可以帮助他们重新集中精力去发展他们的高盈利业务。

类似的案例还有2018年美团点评并购摩拜单车等等。

可以看出,企业们通过并购来达到多种目的,包括推广品牌、整合资源、减少竞争。

中国跨境并购行业的现状如何?

据中研产业研究院发布的《2017年中国企业国内外并购现状及并购策略研究预测报告》统计数据显示

一、一月

1、并购市场并购类型统计

2016年1月中国并购市场共完成304起并购交易。分布在北京市、上海市和广东省等21个省市。其中前三甲分别是北京市、广东省和上海市,案例数量占比分别为19.1%、13.2%、11.2%,金额分别为44.26亿、12.14亿、6.03亿美元,占比分别为10.4%、7.5%、10.4%;金额累计占比28.3%,市场集中度较高。其中披露金额的有190起,交易总金额为157.23亿美元,平均每起案例资金规模8275.48万美元。案例数环比上升9.8%,总金额环比上升18.0%。并购持续的升温主要得益于以政策为导向的乐观的市场预期。

具体来看,本月国内并购293起,占并购案例总数的96.4%,披露金额的案例183起,披露金额是127.81亿美元,占总金额的81.3%;海外并购5起,案例数量占比1.6%,披露金额的案例5起,披露金额是28.13亿美元,占总金额的18.0%;外资并购6起,案例数量占比2.0%,披露金额的案例2起,披露金额是1.30亿美元,占总金额的0.7%。本月金额最大的三起并购案例为:渤海租赁收购Avolon(25.55亿美元),首钢股份收购京唐钢铁(15.63亿美元),华域汽车收购汇众汽车(6.94亿美元)。

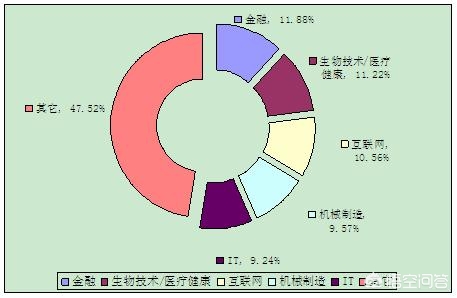

图表:2016年1月中国并购市场并购类型统计

数据来源:中研普华

客观方面:降息等因素有利于钢铁有色等重资产行业融资成本下行;石油大宗商品价格下跌,大大降低钢铁行业的生产成本;经济震荡,导致不同钢铁企业的盈利能力差别将拉大,受益的大型企业将通过并购方式过大自身规模,提高行业集中度,也将成为钢铁行业并购发生的催化剂。主观方面:目前钢铁行业整体形势艰难,企业普遍亏损严重,资金状况日益紧张,很多民营钢铁企业都希望被收购,寻求外部注资以进行技术改造、翻新设备,降低成本。钢铁企业整体估值偏低,这对于钢铁龙头企业及外部资金来说具有很大的吸引力,大大增加了并购交易发生的可能性。

2、并购案例行业分布

图表:2016年1月并购案例数量行业分布

数据来源:中研普华

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号